সোমবার শান্তভাবে EUR/USD পেয়ারের মূল্যের ঊর্ধ্বমুখী মুভমেন্ট অব্যাহত রেখেছে। এটা কি উল্লেখ করার মত বিষয় যে গতকাল কোন উল্লেখযোগ্য সামষ্টিক অর্থনৈতিক বা মৌলিক ইভেন্ট ছিল না? সহজভাবে বলতে গেলে আবার ডলারের দরপতন হচ্ছে, এবং এর জন্য কোন ন্যায্যতার প্রয়োজন নেই. যদি না আমরা ফেডারেল রিজার্ভের সুদের হারের সিদ্ধান্ত সম্পর্কিত ট্রেডারদের প্রত্যাশা বিবেচনা করি। কারণ শুধুমাত্র এই বিষয়টিই নির্ধারণ করে দিতে পারে যে আগামীকাল মার্কিন ডলারের মূল্য কত হবে।

মনে করিয়ে দেয়ার জন্য সংক্ষেপে বলতে চাই, আগস্টের শুরু থেকেই সেপ্টেম্বরে ফেডের সুদের হার 50-পয়েন্ট হ্রাস পাওয়ার ব্যাপারে ট্রেডারদের প্রত্যাশা তীব্রভাবে বেড়েছে। তবে এটা লক্ষণীয় যে ফেডের আর্থিক কমিটির একজন সদস্যও স্পষ্টভাবে অর্ধ-শতাংশ-পয়েন্ট সুদের হার কমানোর সম্ভাবনার কথা উল্লেখ করেননি। হ্যাঁ, কেউ কেউ পরোক্ষভাবে ইঙ্গিত দিয়েছিলেন যে এমনটি ঘটার সম্ভাবনা রয়েছে, কিন্তু তাদের মধ্যে কেউই কখনও এটি সরাসরি বলেননি। তদুপরি, ফেডের কোনো কর্মকর্তা কখনও বলেননি যে 2024 সালে ছয়বার সুদের হার কমানো হবে। বছরের শুরুতে মার্কেটের ট্রেডাররা ছয়বার সুদের হার কমানোর প্রত্যাশা করেছে এবং তারা সেই প্রত্যাশার ভিত্তিতেই ট্রেড করছে। এখন সেপ্টেম্বর মাস চলে এসেছে, এবং তারা ধারণা করছে যে বছরের শেষ নাগাদ ফেড তিনবারের বেশি সুদের হার কমাতে পারে। তাহলে, মার্কেটের ট্রেডাররা যে সারা বছর ধরে ডলার বিক্রি করল সে ব্যাপারে কী করা উচিত? ঠিক ধরেছেন! একবারে তিনবার সুদের হার 50-পয়েন্ট হ্রাসের আশা করুন।

আগস্টে ফিরে যাওয়া যাক। নন-ফার্ম পে-রোলের আরেকটি দুর্বল ফলাফল এবং বেকারত্ব বৃদ্ধির পরে, মার্কেটের ট্রেডাররা নিশ্চিত হয়েছে যে মার্কিন অর্থনীতি খারাপ অবস্থায় রয়েছে এবং ফেডকে এখন মুদ্রাস্ফীতির পরিবর্তে শ্রমবাজারের দিকে মনোনিবেশ করা দরকার। স্বাভাবিকভাবেই, এটি নতুন করে ডলার বিক্রির দিকে পরিচালিত করেছে কারণ ট্রেডারদের মতে "ফেড অবশ্যই সুদের হার 0.5% কমিয়ে দেবে।" আগস্টের মাঝামাঝি নাগাদ, এটা স্পষ্ট হয়ে যায় যে মার্কেটের ট্রেডাররা বেশ আগেই ফেডের সুদের হার হ্রাসের প্রত্যাশা করে ফেলেছে, কিন্তু সেপ্টেম্বরের শুরুতে, মার্কেটে আবারও আক্রমনাত্মকভাবে সুদের হার হ্রাসের প্রত্যাশা আধিপত্য বিস্তার করছে। অন্য কথায়, মার্কেটের ট্রেডাররা নিজেদের প্রত্যাশার পরিবর্তন করছে এবং সেগুলোর উপর ভিত্তি করে কাজ করছে, ট্রেডাররা নিজের মতো করে এগিয়ে যাচ্ছে, যখন ফেড এখন পর্যন্ত একবারও মূল সুদের হার কমাতে পারেনি। এবং এ ব্যাপারে আমাদের গুরুতর সন্দেহ রয়েছে যে ফেড আদতেও বুধবার সুদের হার 0.5% কমিয়ে দেবে কিনা।

যাইহোক, ফেড সুদের কতটা কমিয়ে দেবে সেটা ট্রেডারদের কাছে কোন ব্যাপার না। তারা তাদের প্রত্যাশার ভিত্তিতে ট্রেড করছে। ধরুন সুদের হার 0.25% কমে গেছে। তাতে কি আসে যায়? তারপরে, আমরা বাকি দুটি বৈঠকে 0.75% করে দুই দফায় সুদের হার হ্রাসের আশা করতে পারি। কী এটি অবাস্তব মনে হচ্ছে? এটি তিনবার 0.5% করে বা ছয়বার 0.25% করে হ্রাসের চেয়ে বেশি অবাস্তব নয়। প্রধান ট্রেডাররা শুধুমাত্র মার্কিন ডলার বিক্রি করছে, তাই তাদের এটি করার জন্য কোন ভিত্তি বা কারণের প্রয়োজন নেই। ফলস্বরূপ, প্রযুক্তিগত চিত্র এবং মৌলিক ও সামষ্টিক অর্থনৈতিক পটভূমি থাকা সত্ত্বেও ডলারের দরপতন অব্যাহত রয়েছে এবং এমনকি ডলারের মূল্যের সঠিকভাবে কারেকশনও হচ্ছে না। আচ্ছা, আমরা অপেক্ষা করতে থাকি। 2024 সালের শেষে নতুন ট্রেডাররা দেখতে পারেন যে কীভাবে এই পেয়ারের মূল্য সমস্ত কারণ এবং বিশ্লেষণের ধরনকে সম্পূর্ণরূপে উপেক্ষা করতে পারে।

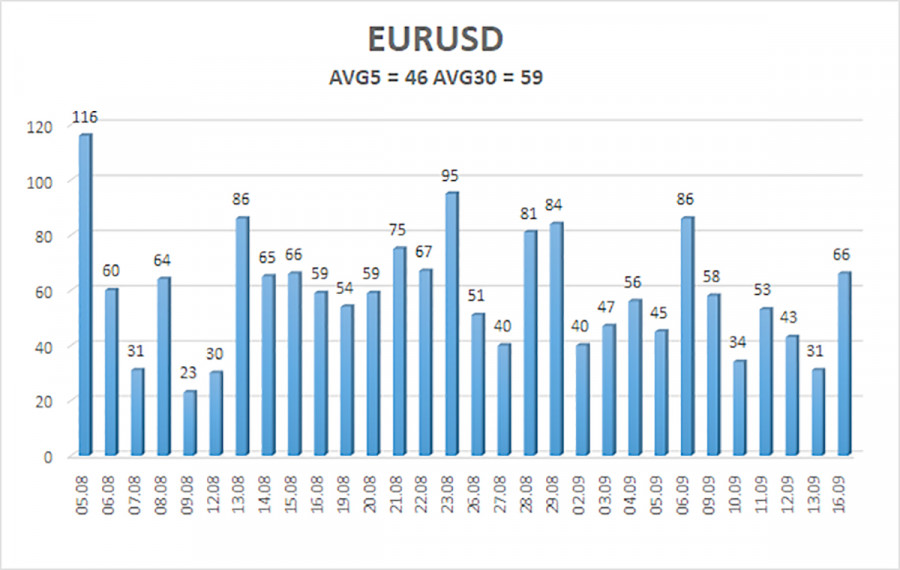

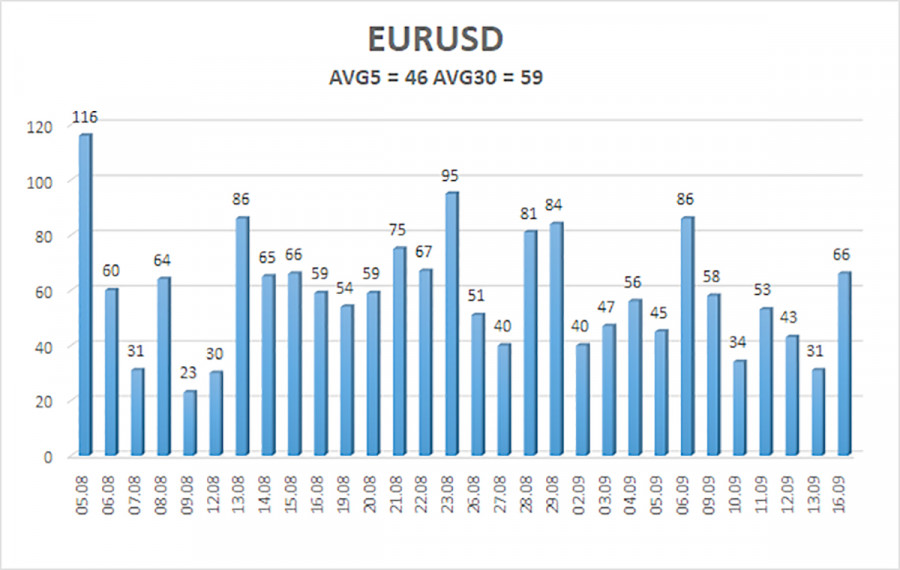

১৭ সেপ্টেম্বর পর্যন্ত বিগত পাঁচ দিনের ট্রেডিংয়ে EUR/USD-এর মূল্যের গড় অস্থিরতা হল 46 পিপস, যাকে "মাঝারিভাবে কম" হিসাবে বিবেচনা করা হয়। আমরা আশা করছি যে মঙ্গলবার এই পেয়ারের মূল্য 1.1079 এবং 1.1171 লেভেলের মধ্যে মুভমেন্ট প্রদর্শন করবে। হায়ার লিনিয়ার রিগ্রেশন চ্যানেল উপরের দিকে যাচ্ছে, কিন্তু বিশ্বব্যাপী এই পেয়ারের মূল্যের নিম্নমুখী প্রবণতা বজায় রয়েছে। সিসিআই সূচকটি তিনবার ওভারবট জোনে প্রবেশ করেছে, যা নিম্নমুখী প্রবণতায় সম্ভাব্য স্থানান্তরের ইঙ্গিত দেয় এবং সাম্প্রতিক দর বৃদ্ধি কীভাবে অযৌক্তিক তা তুলে ধরে। যাইহোক, আপাতত, আমরা শুধুমাত্র এই পেয়ারের মূল্যের অপেক্ষাকৃত হালকা কারেকশন দেখতে পাচ্ছি।

নিকটতম সাপোর্ট লেভেল:

- S1 – 1.1108

- S2 – 1.1047

- S3 – 1.0986

নিকটতম রেজিস্ট্যান্স লেভেল:

- R1 – 1.1169

- R2 – 1.1230

- R3 – 1.1292

ট্রেডিংয়ের পরামর্শ:

EUR/USD পেয়ারের মূল্যের ঘন ঘন পুলব্যাকের সাথে দুর্বল নিম্নগামী মুভমেন্ট দেখা যাচ্ছে। পূর্ববর্তী পর্যালোচনাগুলোতে, আমরা উল্লেখ করেছি যে আমরা মধ্যমেয়াদে ইউরোর ম ঊল্য হ্রাস পাবে বলে আশা করি, কারণ যেকোন নতুন ঊর্ধ্বমুখী মুভমেন্ট অযৌক্তিক বলে মনে হবে। এই সম্ভাবনা রয়েছে যে মার্কেটের ট্রেডাররা ফেড কর্তৃক ভবিষ্যতের সমস্ত সুদের হার হ্রাসের ভিত্তিতে ইতোমধ্যেই এই পেয়ারের মূল্য নির্ধারণ করেছে৷ যদি তাই হয়, তাহলে ডলারের দরপতনের আর কোনো কারণ নেই। 1.0986 এবং 1.0925 এ লক্ষ্যমাত্রায় মূল্য মুভিং এভারেজের নিচে থাকা পর্যন্ত শর্ট পজিশন বিবেচনা করা যেতে পারে। মার্কিন সামষ্টিক অর্থনৈতিক প্রতিবেদন ডলারকে দুর্বল করছে, এবং ট্রেডাররা এখনও এটি কিনতে অনিচ্ছুক বলে মনে হচ্ছে।

চিত্রের ব্যাখা:

- লিনিয়ার রিগ্রেশন চ্যানেল - বর্তমান প্রবণতা নির্ধারণ করতে সাহায্য করে। যদি উভয়ই একই দিকে পরিচালিত হয়, তাহলে এর অর্থ হল বর্তমানে প্রবণতা শক্তিশালী।

- মুভিং এভারেজ লাইন (সেটিংস 20.0, স্মুথেদ) – স্বল্পমেয়াদী প্রবণতা এবং বর্তমানে কোন দিকে ট্রেডিং করা উচিত তা নির্ধারণ করে।

- মারে লেভেল - মুভমেন্ট এবং কারেকশনের লক্ষ্য মাত্রা।

- অস্থিরতার মাত্রা (লাল লাইন) - সম্ভাব্য প্রাইস চ্যানেল যেখানে এই পেয়ারের মূল্য পরের দিন অবস্থান করবে, যা বর্তমান অস্থিরতা সূচকের উপর ভিত্তি করে নির্ধারণ করা হয়।

- সিসিআই সূচক – এই সূচকের ওভারসোল্ড জোনে (-250-এর নীচে) বা ওভারবট জোনে (+250-এর উপরে) প্রবেশের মানে হল যে চলমান প্রবণতা বিপরীতমুখী হতে যাচ্ছে।