Центром внимания участников рынка остаётся ответ на вопрос – когда, как и насколько агрессивно ФРС начнет снижать свои процентные ставки. В настоящий момент уже почти никто из экономистов не сомневается в том, что первое снижение процентной ставки ФРС состоится на ее заседании 17 и 18 сентября. Учитывая недавние сильные макро данные, поступившие из США, вероятность снижения процентной ставки на этом заседании на 0,50% значительно уменьшилась. Скорее всего, ставка будет снижена на 0,25%. Но и эта вероятность также не является 100-процентной.

На заседании 30 и 31 июля руководителями Федеральной резервной системы США было принято решение не менять процентные ставки, оставив их в диапазоне 5,25% - 5,50%. Это решение было принято в контексте текущих вызовов и достижений в экономике.

В сопутствующих заявлениях ФРС и в выступлении Джерома Пауэлла на последовавшей пресс-конференции были отмечены "некоторый" прогресс в достижении целевого уровня инфляции в 2%, а также признаки того, что инфляция остается немного выше целевого уровня.

Выступая же в конце августа на ежегодном экономическом симпозиуме в Джексон-Хоуле, Пауэлл сказал, что «время для корректировки денежно-кредитной политики настало».

Но Пауэлл ничего не сказал о дате начала и степени снижения процентной ставки, отметив, что «сроки и темпы снижения ставки будут зависеть от поступающих данных, перспектив, баланса рисков», а задача ФРС теперь будет сводиться к поддержанию сильного рынка труда.

И все же доллар «пошел на снижение» после заявлений Пауэлла.

Теперь внимание участников рынка переключается на публикацию в пятницу ежемесячного отчета Минтруда США с данными за август (прогнозируется, что американская экономика создала в августе 160 тыс. новых рабочих мест, а безработица снизилась к уровню 4,2% после ее неожиданного роста в июле до 4,3%. Это – позитивные для доллара показатели. И все же их пока недостаточно, чтобы ситуация на рынке переломилась в его пользу.

Ожидания снижения процентной ставки американским ЦБ сдерживает доллар от его сколь-нибудь значительного роста.

Но аналогичные ожидания относительно действий ЕЦБ таким же образом сдерживают и главного конкурента доллара на валютном рынке евро.

Евро слабеет по отношению к иене и фунту, имеет смешанную динамику в других основных кросс-парах, но укрепляется к доллару, в то время как участники рынка оценивают вероятность очередного снижения процентной ставки ЕЦБ на его заседании на следующей неделе.

Вчера были опубликованы уточнённые данные по динамике бизнес-активности в экономике Еврозоны. В августе индекс деловой активности в сфере услуг ускорился с 51,9 до 52,9, а составной PMI региона - с 50,2 до 51,0.

Экономисты отмечают восстановление экономики региона, но связывают это по большей части с проведением Олимпийских и Паралимпийских игр в Париже, опасаясь возобновления спада после. При этом, инфляция в еврозоне замедляется, что увеличивает вероятность очередного смягчения монетарной политики ЕЦБ.

В ЕЦБ уверены, что инфляция постепенно вернётся к целевому показателю в 2,0% к 2025 году, а инвесторы ожидают второго снижения процентной ставки на 25 базисных пунктов на заседании ЕЦБ 12 сентября. Не исключено также, что в сопутствующих заявлениях руководителей ЕЦБ будут содержаться сигналы на продолжение начавшегося цикла смягчения кредитно-денежных условий банка.

*) см.

Другие макроданные, поступающие из Еврозоны, косвенно свидетельствуют о возрождении рисков рецессии в регионе. Так, опубликованные сегодня данные указали на падение розничных продаж в еврозоне в июле: на +0,1% в годовом исчислении после снижения на -0,4% в мае.

Розничные продажи – косвенный индикатор динамики инфляции и основной индикатор потребительских расходов, одного из основных компонентов, двигающих внутреннее потребление и наполняющих ВВП.

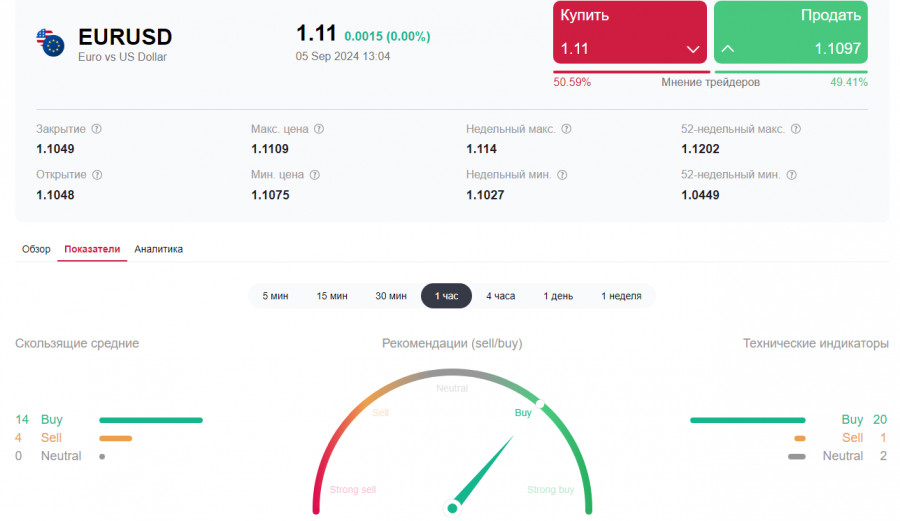

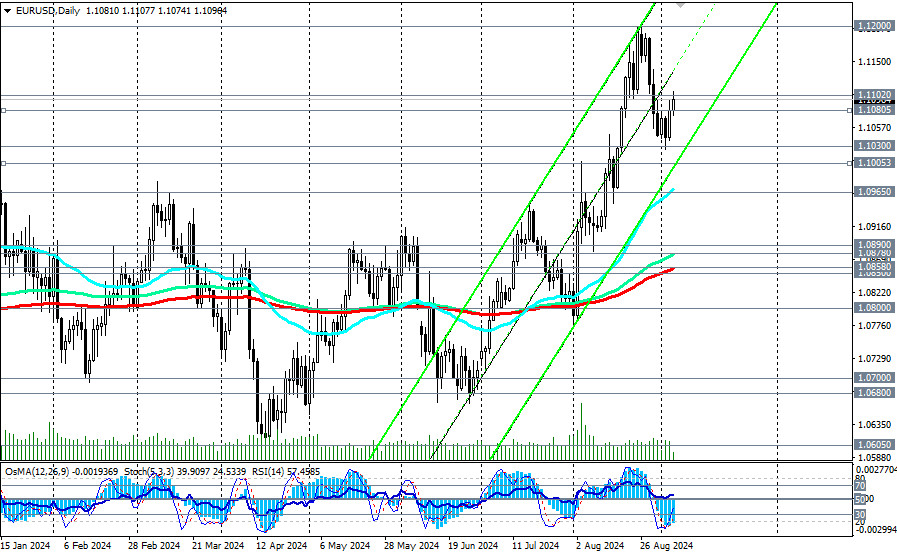

С технической же точки зрения текущая динамика EUR/USD дает основание предположить дальнейший рост пары, торгующейся в зоне долгосрочного и среднесрочного бычьих рынков.

Вероятно, пробой круглой отметки 1.1100 станет сигналом для новых длинных позиций (подробнее о динамике пары см. в EUR/USD: торговые сценарии на 05 - 06.09.2024).

Сегодня же волатильность в долларе и паре EUR/USD резко повысится в период с 12:15 по 14:00 (GMT) с публикацией данных по динамике рынка труда США и бизнес-активности в сфере услуг американской экономики (см. наши недавние обзоры «Доллар: перспективы этой недели» и «Доллар: и все-таки рост?»).